序論:グローバルエレクトロニクス製造の変遷と日本の現在地

1.1 EMS(Electronics Manufacturing Services)の定義と進化

Electronics Manufacturing Services(EMS)は、電子機器の受託製造サービスとして誕生し、現代のグローバルサプライチェーンにおいて不可欠なインフラストラクチャーへと進化した。当初はプリント基板の実装(PCBA)を中心とした「下請け」的な位置付けであったが、現在では部材調達、設計開発(ODM: Original Design Manufacturing)、完成品組立、物流、さらにはアフターサービスに至るまで、製品ライフサイクル全体を包括する「マニュファクチャリング・ソリューション・プロバイダー」としての地位を確立している。

特に日本において、EMSは「モノづくり」の水平分業化を象徴する存在である。

かつて垂直統合型モデル(ケイレツ)を強みとしていた日本の電機・自動車メーカーは、1990年代以降のグローバル競争激化に伴い、コアコンピタンスへの集中と固定費の変動費化を余儀なくされた。

この文脈において、日本のEMS企業は、単なるコスト削減の受け皿ではなく、製造品質の最後の砦としての役割を担うこととなった。

Technavioの市場調査によれば、世界のEMS市場は2024年から2029年にかけて年平均成長率(CAGR)6.6%で推移し、その市場規模は1,880億米ドル拡大すると予測されている。

この成長の背景には、OEM(Original Equipment Manufacturer)がコスト競争力のある地域へ生産を委託する動きに加え、イノベーションの加速に伴う製品サイクルの短縮化がある。

EMSプロバイダーは、複数の顧客からの注文を集約することで規模の経済を働かせ、高度な生産設備への投資を効率化している。

1.2 グローバル市場のメガトレンドと日本市場の特殊性

世界市場を見渡すと、鴻海精密工業(Foxconn)やPegatronといった台湾系「メガEMS」が圧倒的なシェアを誇っている。

MMI(Manufacturing Market Insider)やTTIのランキングにおいて、これらトップ企業は数兆円規模の売上を計上し、主にスマートフォンやPCといった「少品種多量生産(High Volume, Low Mix)」モデルで市場を席巻している。

対照的に、日本のEMS市場は構造的に異なる進化を遂げた。

日本市場のキーワードは「多品種少量生産(High Mix, Low Volume: HMLV)」と「高信頼性」である。

日本のOEMは、自動車、産業機器、医療機器といった、失敗が許されないミッションクリティカルな分野で強みを持っており、EMSにも同等の品質管理能力を要求する。

このため、日本のEMS企業は規模の経済よりも、現場のすり合わせ技術、トレーサビリティ、そしてエンジニアリングサポート能力(DMS: Design & Manufacturing Service)を競争の源泉としてきた。

また、日本のエレクトロニクス製造環境は、厳格な法規制と高コスト構造という二重の制約下にある。

しかし、この厳しい環境こそが、高度な生産技術と品質管理ノウハウを醸成し、海外の競合他社が容易に模倣できない参入障壁を築いている。

1.3 調査の目的と範囲:カオスマップ構築へのアプローチ

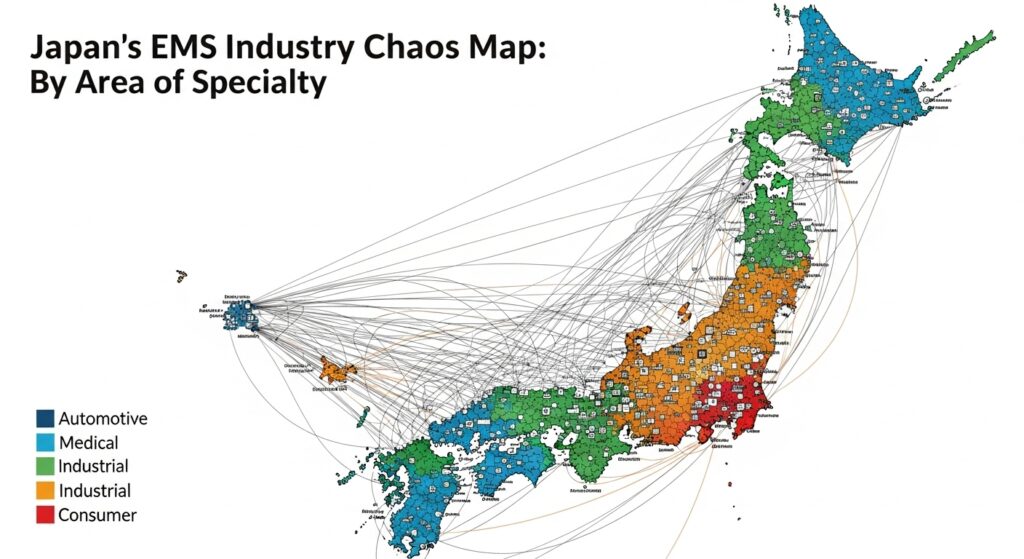

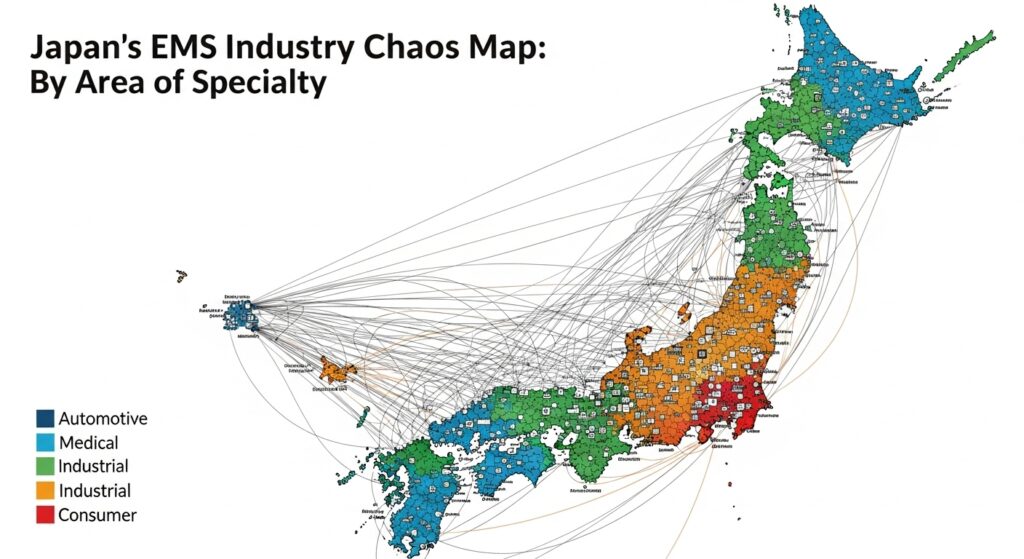

本報告書の目的は、複雑化する日本のEMS業界を「得意分野(アプリケーション)」と「提供価値」の観点から整理し、2025年時点での業界構造を「カオスマップ」として可視化・体系化することである。

特に、ユーザーからの要望にある「車載」「医療」「産業」「民生(アミューズメント含む)」の4大セグメントに焦点を当て、各分野の主要プレイヤーの戦略、強み、および課題を詳らかにする。

分析にあたっては、公開されている財務データ、中期経営計画、業界レポート、および企業の公式発表資料を基に、事実に基づいた客観的な評価を行う。

また、単なる企業リストの羅列を避け、各企業がサプライチェーンの中でどのような機能的役割を果たしているかを深掘りする。

第1章:マクロ環境分析 – 日本のEMS業界を取り巻く外圧と内需

2.1 世界市場規模の拡大と成長率の乖離

前述の通り、世界EMS市場は拡大基調にあるが、その恩恵を全てのプレイヤーが均等に享受しているわけではない。

Technavioのレポートは、市場機会の拡大とともに、知的財産の盗難リスクや競争の激化といった課題も指摘している。

日本のEMS企業にとって、世界の成長市場(特に新興国)を取り込むことは至上命題であるが、同時に「日本品質」を維持しながらコスト競争力を確保するというジレンマに直面している。

MMIの2024年トップ50リストには、シークス(SIIX)、加賀電子、UMCエレクトロニクスといった日本企業がランクインしているものの、トップ10は依然として台湾・米国勢が占めている。

これは、ボリュームゾーンであるコンシューマー・エレクトロニクス市場において、日本企業がニッチ戦略または高付加価値戦略にシフトしていることを示唆している。

2.2 サプライチェーンの地政学:チャイナ・プラス・ワンとニアショアリング

米中貿易摩擦やパンデミックによるサプライチェーン寸断の経験から、グローバルな製造拠点の再配置が加速している。

日本のEMS企業にとっても、「脱中国」あるいは「チャイナ・プラス・ワン」はスローガンではなく現実的な経営課題となっている。

- ASEANシフト: ベトナム、タイ、マレーシア、フィリピン、インドネシアへの生産移管が進んでいる。例えば、カトーレックはベトナムやインドネシアの工場を拡張し、生産体制を強化している。

- 北米回帰(ニアショアリング): 特に車載分野において、USMCA(米国・メキシコ・カナダ協定)の原産地規則に対応するため、メキシコへの進出が活発化している。日本マニュファクチャリングサービス(TKR)やカトーレックは、メキシコ拠点を北米市場向けの戦略的ハブと位置づけている。

- インド市場の台頭: 地産地消の巨大市場としてインドが注目されており、カトーレックなどが合弁会社を通じて拠点を展開している。

2.3 日本国内の製造課題:労働力不足、コスト構造、技術継承

国内生産においては、労働人口の減少が深刻な課題である。

これに対し、EMS各社は自動化(FA)や省人化投資を加速させている。

OKIは「働きがいと生産性向上」を掲げ、自立型自動搬送ロボット(AMR)や生産効率改善技術の導入を進めている。また、熟練工の技術をデジタルデータ化し、AI等を活用して継承する取り組みも始まっている。

日本の製造業におけるもう一つの特徴は、法規制対応の厳格さである。

医療機器や航空宇宙機器など、高度な安全性が求められる分野では、国内生産(Made in Japan)への信頼が依然として高い。

リトアニアのEMS企業ESEMDAが指摘するように、日本の規制環境はコスト増要因となる一方で、高品質な生産を保証するブランド価値の源泉ともなっている。

2.4 為替変動と部材調達リスクの構造的変化

円安基調は、輸出型企業にとっては追い風となるが、部材の多くを海外から調達するEMSにとってはコスト増要因となる。

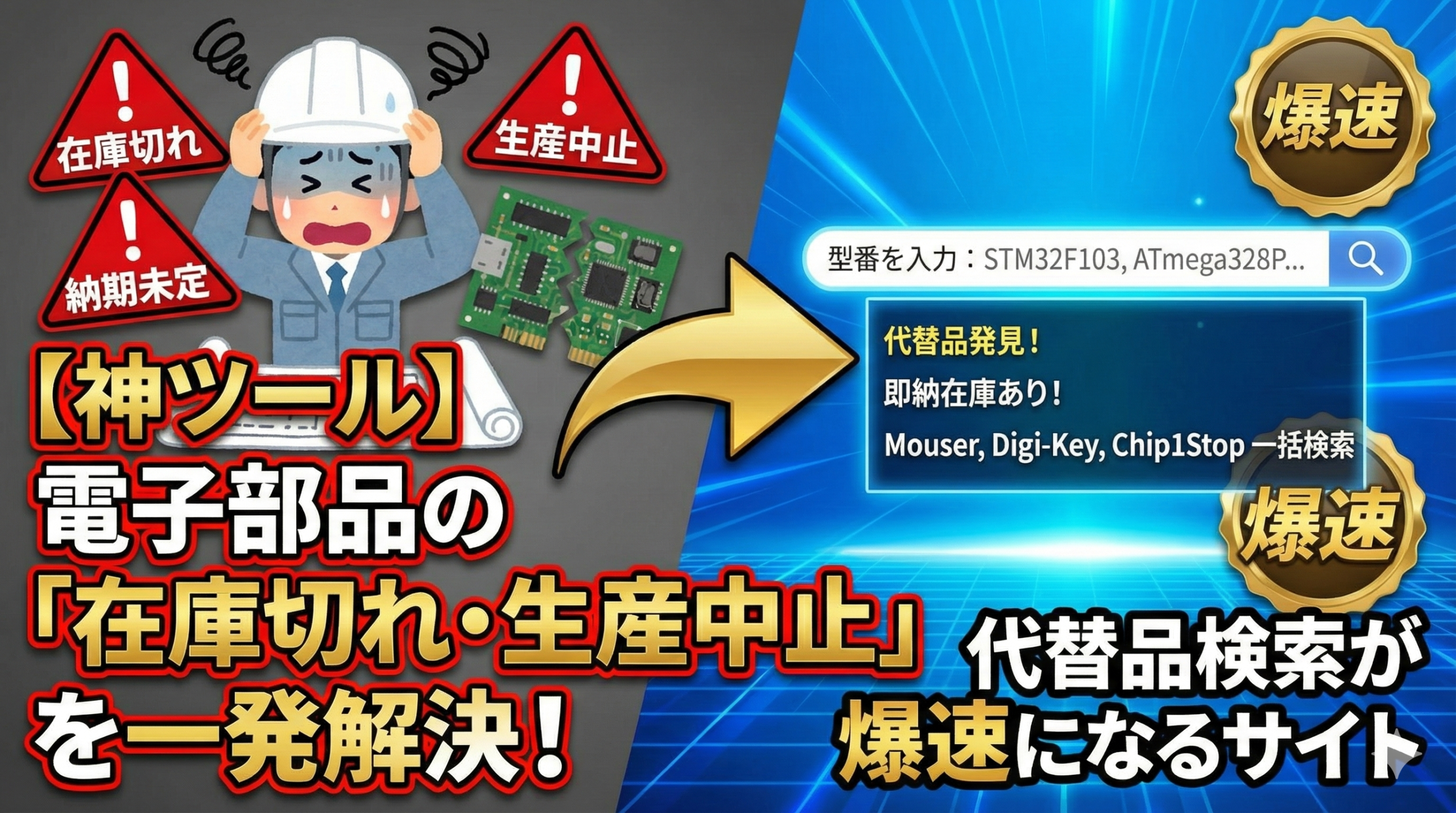

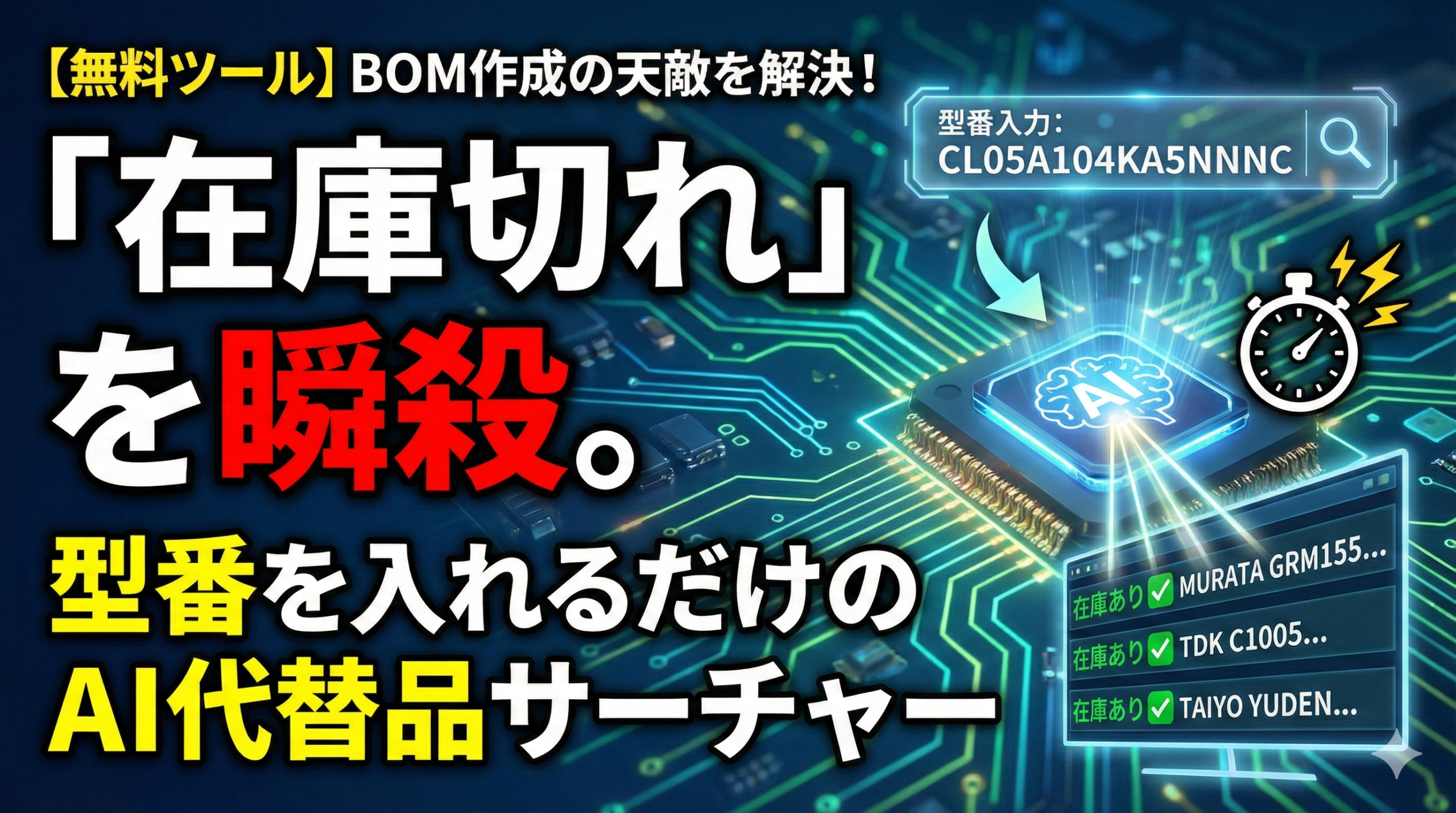

特に、半導体不足の解消後も続く特定の電子部品の供給不安や価格高騰は、EMSの収益性を圧迫する要因である。

加賀電子のような商社機能を持つEMSは、グループの調達力を活かして部材確保と価格交渉で優位性を発揮しており、これが近年の業績好調の一因となっている。

第2章:日本のEMS業界カオスマップ(2025年度版)の体系化

本章では、収集された情報を基に、日本のEMS業界の構造を「カオスマップ」として概念的に構築する。

カオスマップは通常、ロゴの羅列で表現されるが、本報告書ではその背後にある論理構造とセグメンテーションを文章と表で詳細に記述する。

2.1 カオスマップの定義軸:アプリケーション×付加価値深度

業界を俯瞰するために、以下の2つの軸を設定する。

- 縦軸:アプリケーション(適用分野)の特性

- 上方向:高信頼性・長期ライフサイクル(Industrial / Automotive / Medical)

- 失敗が許されない、製品寿命が長い(10年以上)、法規制が厳しい。

- 下方向:市場変動対応・コスト重視(Consumer / Amusement)

- トレンドの変化が速い、需要変動が激しい、コスト競争力が最優先。

- 上方向:高信頼性・長期ライフサイクル(Industrial / Automotive / Medical)

- 横軸:提供価値の深度と広がり

- 左方向:製造特化・実装中心(Pure EMS)

- 図面通りの製造、実装品質の追求。

- 右方向:ソリューション統合・設計支援(DMS / ODM / SCM)

- 設計段階からの参画、部品調達、物流、アフターサービスまでの統合。

- 左方向:製造特化・実装中心(Pure EMS)

2.2 第1象限:車載・産業機器(高信頼性・中量産)

この領域は、日本のEMSにとって最大の「勝ち筋」であり、グローバル市場で戦える競争力を持つ企業群が位置する。

- 主要プレイヤー: シークス(SIIX)、メイコー(Meiko)、日本マニュファクチャリングサービス(TKR)、UMCエレクトロニクス。

- 特徴:

- グローバル展開(特にASEAN、メキシコ)が必須。

- 車載品質規格(IATF16949)への準拠。

- 基板製造から組立までの一貫体制を持つ企業(メイコー)や、商社機能を併せ持つ企業(シークス)が強い。

- EV化、ADAS(先進運転支援システム)に伴う電装化需要を取り込んでいる。

2.3 第2象限:医療・ヘルスケア(超高信頼性・多品種微量)

極めて高い品質基準と規制対応が求められる領域であり、参入障壁が高い「聖域」である。

- 主要プレイヤー: OKI(沖電気)、ソアー(Soar)、ミナトHD(エクスプローラ)。

- ニッチプレイヤー: 応用電機、青梅電子、維栄電子日本。

- 特徴:

- ISO 13485認証が必須参加資格。

- 生産数量は少ない(年間数台〜数千台)が、単価が高く利益率が安定している。

- 設計支援(DMS)や薬事申請支援など、製造以外の付加価値が重要。

- 部品の生産中止(EOL)対応など、数十年単位のサポート能力が問われる。

2.4 第3象限:民生・アミューズメント(コスト・短納期・変動対応)

市場のボラティリティが高く、在庫リスク管理能力が問われる領域。

- 主要プレイヤー: 加賀電子、カトーレック。

- 特徴:

- アミューズメント(パチンコ・パチスロ): 日本独自の巨大市場。加賀電子が圧倒的なプレゼンスを持つ。法規制の変更に伴う入替需要の波を捉える必要がある。

- 民生機器: スマートフォン等のハイエンド品は台湾勢が独占しているため、日本勢は住宅設備(給湯器リモコン等)や白物家電の基板など、中量産品に特化している。

- コンビニ型EMS: 小回りの利く対応で、多品種小ロットの需要を吸収するモデル(加賀電子)。

2.5 第4象限:ニッチ・特化型技術(試作・R&D支援)

量産前の試作や、特殊な技術を要する少量生産に特化した領域。

- 主要プレイヤー: ピーバンドットコム(P-Ban)、その他の中小EMS。

- 特徴:

- オンラインでの受注プラットフォーム化(P-Ban)。

- 超短納期対応。

- 大学や研究機関、スタートアップ企業のR&Dパートナーとしての機能。

表2-1:日本のEMSカオスマップ・主要プレイヤースナップショット

| セグメント | 代表企業例 | コア・コンピタンス | 主要拠点戦略 | 直近のキーワード |

| 車載 (Auto) | シークス | グローバル・ビジネス・オーガナイザー | 全世界展開(非系列最大手) | EV, CASE, メキシコ |

| メイコー | PCB製造×EMSの垂直統合 | ベトナム, 中国 | 基板内製, 車載比率42% | |

| TKR (nms) | 電源技術, 北米対応 | メキシコ, 米国 | USMCA, パワーエレ | |

| 医療 (Med) | OKI | DMS (Design & Manufacturing) | 日本 (高崎等) | 社会インフラ, ISO13485 |

| ソアー | 有機EL技術由来の高信頼性 | 日本 (山形) | ODM, トレーサビリティ | |

| 応用電機 | 計測機器・医療機器特化 | 日本各所 | 内製化, 試作〜量産 | |

| 産業 (Ind) | OKI | 電線・ケーブル・筐体加工 | 日本, 中国 | FA, 半導体製造装置 |

| エクスプローラ | FPGA/DSP技術 | 日本 | 高速画像処理, 少量多品種 | |

| 民生 (Con) | 加賀電子 | 独立系商社機能, コンビニ型EMS | トルコ, メキシコ, アジア | M&A, アミューズメント |

| カトーレック | ロジスティクス×EMS | ベトナム, インド | 物流一貫, 住宅設備 |

第3章:車載分野(Automotive)における戦略と競争優位性

3.1 CASE革命がもたらすEMS需要の質的変化

自動車産業は100年に一度の変革期(CASE: Connected, Autonomous, Shared, Electric)にある。

この変革はEMS業界にとって最大の成長ドライバーである。

従来、自動車メーカー(OEM)やティア1サプライヤー(デンソー、アイシン等)は電子基板の実装を内製または系列内で行う傾向が強かった。

しかし、EV化による電子部品点数の爆発的増加(高級車では1台あたり8,000点以上とも言われる)や、ECU(電子制御ユニット)の複雑化により、外部リソースの活用が不可欠となっている。

特に、PCU(パワーコントロールユニット)、BMS(バッテリーマネジメントシステム)、インバーター、車載充電器といったパワーエレクトロニクス製品の需要が急増している。

これらは高電圧・大電流を扱うため、一般的な民生機器とは次元の異なる放熱設計や実装技術が求められる。

3.2 主要プレイヤーの深層分析

シークス (SIIX): 系列を超えたグローバル・オーガナイザー

シークスは、日本のEMSの中で最も「グローバルスタンダード」に近いビジネスモデルを持つ。

同社は自らを「Global Business Organizer」と定義し、部材調達、製造、物流を一括して請け負う。

- 戦略: 海外売上比率が極めて高く、特定の自動車メーカー系列に属さない独立性を活かし、日系・非日系問わず幅広いOEM/ティア1と取引を行う。

- 財務: 2024年12月期第2四半期の売上総利益は約145億円(利益率9.7%)を確保している。為替の影響を除く実質的な成長を目指しており、特に欧米市場での拡大を図っている。

メイコー (Meiko): 基板技術を核とした垂直統合

メイコーの最大の強みは、電子回路基板(PCB)の大手メーカーであることだ。

- 戦略: 「基板製造」と「部品実装(EMS)」をセットで提供することで、リードタイムの短縮と品質責任の一元化を実現している。

- 実績: 2024年度のデータでは、EMS事業を含む売上のうち、車載向けが42.1%を占め、スマートフォン(11.8%)を大きく引き離している。これは、同社がスマホ基板から車載基板・EMSへと事業ポートフォリオを劇的に転換させた成功例であることを示している。

日本マニュファクチャリングサービス (nms Holdings / TKR): 北米市場への集中

nmsホールディングス傘下のTKRグループは、プレス加工や樹脂成形といった「メカ」の技術と、電子回路実装の「エレキ」の技術を併せ持つことが特徴である。

- 戦略: USMCAの発効により北米現地生産の重要性が高まる中、メキシコおよび米国拠点での受注拡大に注力している。決算資料においても、北米を「重点拡大エリア」と位置づけ、生産体制の強化を進めている。

- 業績: 2024年3月期のEMS事業売上は342億円と前期比減収であったが、セグメント利益は5.7億円と大幅増益(前期比74%増)を達成した。これは生産性向上とコスト構造改革の成果であり、筋肉質な経営体質への転換を示している。

3.3 自動車産業特有の品質保証体系(IATF16949)とトレーサビリティ

車載EMSに参入するための最低条件(Entry Ticket)が、国際的な品質マネジメント規格IATF 16949の取得である。

これはISO 9001をベースに、自動車産業特有の要求事項(欠陥予防、ばらつき低減、サプライチェーン管理など)を追加したものである。

日系EMSは、この規格準拠に加え、独自のトレーサビリティシステムで差別化を図っている。

- 4M管理: Man(人)、Machine(機械)、Material(材料)、Method(方法)の変更履歴を厳密に管理する。

- 個体管理: 基板一枚一枚にQRコードを刻印し、どのリール(部品供給装置)からどのロットの部品が実装されたか、リフロー炉の温度プロファイルはどうだったか等の製造履歴を数十年保管する。これにより、市場での不具合発生時に、対象範囲を即座に特定し、リコール費用を最小限に抑えることが可能になる。オムロンの「攻めのトレーサビリティ」ソリューションなどは、こうしたニーズに応えるものである。

3.4 地域別戦略:北米(USMCA対応)、ASEAN、インドの動向

- 北米(メキシコ): テスラや既存OEMのEV生産拠点として重要性が増している。カトーレックはティフアナとグアナフアトに拠点を持ち、米国境に近い地の利を活かしている。

- ASEAN: タイは「アジアのデトロイト」と呼ばれ、自動車産業が集積している。日系EMSの多くがタイ、ベトナム、インドネシアに大規模工場を展開し、労働集約的な工程と高度な実装工程を組み合わせている。

- インド: 巨大な内需と政府の製造業振興策(Make in India)を背景に、新たな生産ハブとして浮上している。カトーレックはプネー(自動車産業集積地)に拠点を持ち、スズキ等の日系OEMの現地生産をサポートしている。

第4章:医療・ヘルスケア分野(Medical)における高付加価値戦略

4.1 規制産業としての参入障壁とISO 13485

医療機器市場は、景気変動の影響を受けにくいディフェンシブなセクターである一方、参入障壁は極めて高い。

医療機器の製造にはISO 13485(医療機器産業に特化した品質マネジメントシステム規格)の認証が不可欠であり、さらに国ごとの法規制(日本の薬機法、米国のFDA QSR、欧州のMDRなど)への対応が求められる。

EMS企業には、製造設備だけでなく、バリデーション(妥当性確認)の文書化、厳格な変更管理、そして不具合発生時の迅速な対応体制が要求される。

これらの管理コストを負担できる企業のみが、この高収益市場に留まることができる。

4.2 主要プレイヤーの深層分析

OKI (沖電気): DMSによる社会課題解決

OKIは、EMS事業を「社会インフラを支えるモノづくり」と定義し、医療機器を航空宇宙と並ぶ重点分野としている。

- 戦略: 単なる製造受託にとどまらず、DMS (Design & Manufacturing Service) を展開。設計段階から顧客と協業し、製造容易性設計(DFM)やコストダウン提案を行う。

- 強み: ケーブル加工、筐体組立、大型機器のシステムテストまでを一貫して行える能力。特に、CTやMRIといった大型画像診断装置のユニット組立などで実績がある。

- 目標: 中期経営計画2025において、EMS/DMS事業等で売上高1,000億円超を目指しており、医療分野はその牽引役である。

ソアー (Soar): 有機EL技術のDNA

ソアー(株式会社ソアー)は、元々はパイオニアや東北パイオニアの有機EL事業をルーツに持つ企業であり、極めて高い品質基準とクリーンルーム運営ノウハウを持つ。

- 戦略: 高信頼性が求められる医療・車載・産業機器に特化したODM/EMSを展開。「一貫体制のものづくり」を掲げ、顧客の「困りごと」を解決するソリューション提案を行う。

- 設備: 恒温恒湿槽、振動試験機、静電気試験器などの信頼性評価設備を自社保有しており、開発段階での品質作り込み(デザインレビュー)から量産までをサポートする。

加賀電子 (Kaga Electronics): 医療ベンチャーのゆりかご

加賀電子は、商社としての情報力と資金力を活かし、医療系スタートアップの支援を行っている。

- 事例: 医療機器ベンチャーに対し、出資を含めた包括的な提携を行い、部材調達から量産立ち上げ、販路開拓までを支援するケースがある。

- 業績: 2024年3月期は主要顧客の在庫調整の影響を受けたものの、中長期的には高齢化社会に伴う需要増を見込んでいる。

4.3 ニッチトップ企業の生態系:応用電機、青梅電子等の役割

医療機器業界には、「年間生産台数10台」のような特殊な分析装置や研究用機器が無数に存在する。

これらは大手EMSにとっては効率が悪く対応しきれない領域である。

ここに、中小規模のニッチトップEMSの存在意義がある。

- 応用電機: 計測・医療機器に特化し、売上高約159億円(2025年見込)を誇る。設計、板金加工、塗装、基板実装、組立までをほぼ完全に内製化しており、顧客の仕様変更に即応できる体制を持つ。

- Metoree/LeadEMSのデータ: 検索サイトのデータによれば、青梅電子、維栄電子日本、熊本マランツといった企業が、医療機器受託製造の主要プレイヤーとしてリストアップされており、それぞれが得意とする特定のデバイス(例:内視鏡周辺機器、歯科用機器など)でシェアを持っている。

4.4 製品ライフサイクル管理と長期保守の重要性

医療機器は、一度承認されると10年〜15年販売・使用されることが珍しくない。

しかし、搭載される電子部品(特に半導体や液晶)のライフサイクルは3年〜5年と短い。このギャップを埋めるのがEMSの重要な役割である。

- EOL(End of Life)管理: 部品メーカーからの生産中止通知を早期にキャッチし、ラストバイ(最終まとめ買い)の提案や、代替部品の選定・再設計(リデザイン)を行う能力が、顧客からの信頼に直結する。

第5章:産業機器・社会インフラ分野(Industrial)の堅牢性

5.1 スマートファクトリー(DX)と半導体製造装置需要

産業機器分野(FA機器、ロボット、計測機器、通信インフラ)は、製造業のDX(デジタルトランスフォーメーション)と半導体産業の拡大により、底堅い需要がある。

特に、スマートファクトリー化に伴い、あらゆる機器がネットワークに接続されるようになり、通信モジュールやセンサーの実装需要が高まっている。

5.2 主要プレイヤーの深層分析

OKI (沖電気): ケーブルとメカトロニクスの強み

OKIのEMSは、産業機器分野においても強みを発揮している。

特に半導体検査装置や産業用ロボットのコントローラーなど、複雑なケーブル配線(ハーネス加工)や精密な板金加工が必要な製品において、同社の「手技」と「自動化」を組み合わせた生産技術が評価されている。

- リサイクル: OKIは「電極線リサイクルネットワーク」などの環境ソリューションも提供しており、SDGs対応を重視する産業機器メーカーへの訴求ポイントとしている。

ミナトホールディングス (エクスプローラ): FPGA技術特化

ミナトHD傘下のエクスプローラは、産業機器の中でも特に高度な画像処理や信号処理を必要とする分野に特化している。

- 技術力: FPGA(Field Programmable Gate Array)やDSP(Digital Signal Processor)を用いた回路設計・基板開発を得意とする。大量生産ではなく、放送機器や医療用画像処理装置などの高付加価値・少量多品種製品のODM/EMSを提供している。

- メリット: 顧客はFPGAの複雑な設計をアウトソースできるため、開発リソースをアルゴリズム開発などのコア領域に集中できる。

TKR (nms): パワーサプライ技術

TKRは、元々電源(トランス等)の製造技術に強みを持つ。

産業機器においては、安定した電源供給が不可欠であり、電源ユニットの設計・製造からセット組立までを行えるTKRの能力は、産業用インバーターや蓄電システムなどの分野で活きている。

5.3 オムロン等のメーカー系EMS戦略と「製造のサービス化」

産業機器分野では、大手メーカー自身がEMSを活用する動きと、メーカー自身が他社の生産を請け負う(または製造ノウハウを売る)動きが交錯している。

- オムロン: 中国・華南地区での生産においてEMSを戦略的に活用し、コスト競争力を高めてきた歴史がある。一方で、自社の制御機器ノウハウを活かした「i-BELT」サービスなどを通じて、顧客の工場データの活用や生産性向上を支援しており、これは広義の「製造支援サービス」と言える。

第6章:民生・アミューズメント分野(Consumer & Amusement)のニッチ戦略

6.1 「コンビニ型EMS」対「メガEMS」:加賀電子の差別化戦略

民生機器市場において、規模で勝る台湾系メガEMSと真っ向勝負するのは得策ではない。

加賀電子はこの市場において、「コンビニ型EMS」という独自のポジショニングを確立した。

- コンビニ型 vs GMS型:

- メガEMS (GMS型): 大量生産、大量消費、低価格、標準化。

- 加賀電子 (コンビニ型): 必要なものを、必要な時に、必要な量だけ。小ロット対応、短納期、きめ細かいサービス。

- 顧客メリット: 大手EMSが相手にしないような小〜中規模の案件や、仕様変更が頻繁な案件(スタートアップ製品や、特定用途の業務端末など)において、加賀電子の柔軟性は大きな価値となる。

- 買収戦略: エクセル(Excel)の買収により、加賀電子は売上規模を拡大し、部材調達力を強化した。これにより、「コンビニ」でありながら「スーパー」並みの調達力を持つというハイブリッドな強みを獲得している。

6.2 アミューズメント機器特有の法規制と需要ボラティリティ

日本のEMS業界を語る上で避けて通れないのが、パチンコ・パチスロ(遊技機)市場である。

これは日本特有のガラパゴス市場だが、その規模は巨大である。

- 法規制リスク: 遊技機は風営法に基づく厳格な型式試験に合格しなければ販売できない。規則改正(例:射幸性の抑制など)が行われると、旧規則機の撤去と新規則機の導入が一斉に進み、特需が発生する。逆に、規則改正がない時期は需要が冷え込むこともある。

- 加賀電子の強み: 加賀電子は、この激しい需要変動に対応できるサプライチェーンと生産能力を持っている。2024年の業績においても、アミューズメント機器の販売好調がセグメント利益を押し上げた(前年同四半期比58.3%増)。液晶演出の高度化に伴い、搭載されるグラフィックチップやメモリの容量が増大しており、エレクトロニクス商社としての知見が活きる分野でもある。

6.3 カトーレックのロジスティクス一体型モデル

カトーレックは、EMS事業と物流(ロジスティクス)事業を両輪とするユニークな企業である。

- ロジスティクスEMS: 工場で完成した製品を、そのままカトーレックの物流網に乗せて、顧客の指定する倉庫やエンドユーザー(施工現場など)に直送する。

- 住宅設備・家電: 給湯器や温水洗浄便座などの住宅設備機器は、新築やリフォームの現場スケジュールに合わせて納入する必要がある。カトーレックのモデルは、在庫保管コストの削減と配送リードタイムの短縮を同時に実現できるため、こうした分野で強みを発揮している。

第7章:ビジネスモデルの革新 – EMSからDMS/ODMへの転換

7.1 設計受託(ODM/DMS)によるバリューチェーンの延伸

日本のEMSが生き残るための最大の鍵は、製造プロセスの「上流」への進出である。

顧客から図面を受け取って作るだけの「Build to Print」モデルは、コスト競争の波に飲まれる運命にある。

- DMS (Design & Manufacturing Service): OKIなどが推進するモデル。顧客の構想段階からエンジニアが参画し、回路設計、基板レイアウト、機構設計、ソフトウェア開発までを受託する。これにより、顧客をロックインし、価格競争に陥りにくい関係を構築できる。

- デザインインの強化: カトーレックは、車載設計会社のアルティメイトテクノロジィズを買収し、設計能力を内製化した。これにより、自動車メーカーに対して、仕様策定の段階から提案を行えるようになった。

7.2 バーチャルファクトリーとしての商社機能の融合

加賀電子やシークスのように、エレクトロニクス商社を出自とするEMSは、「商社機能(調達・金融・情報)」と「製造機能」を融合させている点が強みである。

- 部材調達力: 半導体不足のような局面でも、商社としてのネットワークを駆使して部品を確保できる。

- 在庫負担: 顧客に代わって部材在庫を保有し、ジャストインタイムで生産ラインに投入する(VMI: Vendor Managed Inventory)機能を提供することで、顧客のキャッシュフロー改善に貢献する。

7.3 資本提携とM&Aによる業界再編の潮流

規模の経済と技術獲得を目的としたM&Aが進行している。

- 加賀電子によるエクセル買収: 業界内でのポジションを盤石にした大型案件。

- 中小EMSの事業承継: 後継者不足に悩む地方の優良中小EMSを、大手EMSや投資ファンドが買収するケースが増えている。これにより、技術の散逸を防ぎ、グルーピングによる効率化が進められている。

第8章:財務分析とベンチマーキング

8.1 主要上場EMS企業の収益性比較とコスト構造

企業の財務データに基づき、収益性を比較する。

表8-1:主要日系EMS企業の財務指標比較(2024年度データ中心)

| 企業名 | 売上高規模 (概算) | 営業利益率 (目安) | 特記事項・トレンド | エビデンス |

| 加賀電子 | ~6,000億円 (全社) | 4〜5% | アミューズメント好調、商社機能によるマージンミックス | |

| シークス | ~3,000億円 | 2〜3% | 海外比率高、為替感応度高、薄利多売モデルからの脱却中 | |

| メイコー | ~1,800億円 | 5〜7% | 基板内製効果で利益率が高め。車載比率高。 | |

| nms HD (TKR) | ~700-800億円 | 2〜3% | EMS事業の利益率改善が顕著 (前期比74%増益) | |

| OKI (EMS事業) | 非開示 (セグメント内) | ターゲット5% | DMSシフトにより高収益化を目指す段階 |

注:売上高・利益率は各社の決算資料に基づく概算値であり、セグメント区分や集計期間により異なる場合がある。

分析:

- 利益率の壁: 一般的なEMSの営業利益率は2〜3%と言われるが、メイコーのようにキーパーツ(基板)を内製化している企業や、OKIのようにDMS(設計費)で稼ぐ企業は、5%以上の利益率を目指せる構造にある。

- nms HDの改善: 売上が減少しても利益が増加している点は注目に値する。これは不採算案件の整理や生産性向上が機能している証拠であり、多くのEMSが目指すべき「質的成長」のモデルケースと言える。

8.2 設備投資(CAPEX)とROIC分析

EMSは装置産業的側面があり、表面実装機(SMTマウンター)や検査装置への継続的な投資が必要である。

- 投資トレンド: 最近の投資の中心は「能力増強」から「自動化・省人化」および「海外新拠点(メキシコ・インド)」へシフトしている。

- ROIC(投下資本利益率): 設備投資の効率性が問われる。メガEMSのような薄利多売モデルを追わず、ニッチ高収益分野に投資を集中することで、ROICを高める戦略が日系EMSの主流となっている。

結論と2030年に向けた展望

2025年の日本のEMS業界は、「カオス」の様相を呈しながらも、明確な生存戦略に基づいて分化・進化している。

- 車載・産業分野のグローバル化: シークス、メイコー、TKRなどは、世界地図を塗り替える勢いで海外展開(特にメキシコ・インド)を加速させ、グローバルサプライチェーンの中核を担う。

- 高信頼性分野の深耕: OKI、ソアー、および医療系ニッチトップ企業は、日本の「モノづくり」のDNA(品質、すり合わせ、長期保守)を武器に、規制産業という城壁の中で高収益を維持する。

- 民生分野のサービス化: 加賀電子やカトーレックは、単なる製造ではなく、調達・物流・金融を含めた「サービス業」としてのEMSを進化させ、顧客の利便性を最大化する。

2030年に向けて、日本のEMS企業が直面する最大の課題は、「サステナビリティ(グリーンEMS)」への対応である。

カーボンニュートラルな製造プロセスの実現や、サーキュラーエコノミー(資源循環)への貢献が、顧客(OEM)から選ばれるための新たな「Entry Ticket」となるだろう。

また、AIを活用した自律的な工場運営や、デジタルツインによるサイバーフィジカルシステムの構築など、DXの深度も競争力を左右する。

結論として、日本のEMS業界は、規模の競争から脱却し、「価値(Value)」と「信頼(Trust)」の競争へとステージを移した。

カオスマップ上のどの象限に位置するにせよ、自社の定義した提供価値を極限まで磨き上げた企業のみが、次なる時代の覇者となるであろう。