1. エグゼクティブサマリー:是正された「過剰」と新たな「欠乏」の共存

2026年1月現在、「半導体不足は解消したか?」という問いに対する業界の回答は、かつてないほど複雑な様相を呈している。

2020年から2022年にかけたパンデミック起因の無差別な供給不足は確かに収束し、2023年から2024年にかけての過剰在庫調整フェーズも大枠では完了したと言える。

しかし、現在の市場は「平時」に戻ったわけではない。

むしろ、AI(人工知能)およびハイパフォーマンス・コンピューティング(HPC)需要の爆発的な拡大が、レガシー製品や自動車向け製品の供給キャパシティを物理的かつ経済的に圧迫する「クラウディング・アウト(締め出し)」効果を引き起こしており、市場は極端な二極化(K字型成長)の只中にある。

本報告書は、2025年第4四半期から2026年初頭にかけての主要電子部品商社(ディストリビューター)、半導体メーカー、および市場調査機関のデータを基に、現在の在庫事情と需給バランスを徹底的に分析するものである。

特に、日本国内の商社が直面する産業機器市場の停滞と、グローバル市場におけるAI特需の乖離に焦点を当て、調達戦略における新たなリスク要因を浮き彫りにする。

結論として、汎用ロジックやディスクリート部品の在庫は「金額ベース」では高止まりしているものの、実需に即した「有効在庫」への質的転換が進んでおり、見かけ上の数字以上に需給は引き締まっている。

さらに、Nexperiaの経営権争いに端を発するような地政学的サプライチェーン断絶リスクが顕在化しており、ホンダや日産などの自動車メーカーが2026年初頭においても生産調整を余儀なくされている現実は、供給網の脆弱性が解消されていないことを如実に示している。

2. 2026年マクロ経済環境と半導体市場の構造的変化

2.1 市場規模1兆ドルへの道程と2026年の成長予測

世界半導体市場統計(WSTS)および主要アナリストの予測によれば、2026年の世界半導体市場は前年比25%を超える成長を記録し、市場規模は9,750億ドル(約140兆円)に達すると見込まれている。

この成長率は、過去のシリコンサイクルにおける回復局面と比較しても突出しており、単なる在庫循環的な回復(シクリカルな回復)を超えた、構造的な需要増(セキュラーな成長)が進行していることを示唆している。

特に注目すべきは、この成長が全方位的なものではなく、メモリとロジックという二大カテゴリによって牽引されている点である。

両カテゴリは前年比30%超の成長が予測されており、これは生成AIの学習・推論インフラ構築に向けた巨額の設備投資(CAPEX)が直接的なドライバーとなっている。

一方で、その他の製品カテゴリの成長は「緩やかな回復」に留まっており、市場全体の数字がAI関連の特需によって嵩上げされている事実に留意が必要である。

PwCの分析によれば、この成長軌道は2030年の市場規模1兆ドル到達に向けた通過点であり、半導体が自動車、ヘルスケア、エネルギーといった社会インフラの核心的コンポーネントとしての地位を固めつつあることを裏付けている。

2.2 「在庫の適正化」とは何か:BofAおよびGartnerの視点

バンク・オブ・アメリカ(BofA)証券のアナリスト、Vivek Arya氏は、2026年の米国半導体セクターについて「需給が概ね一致した、よりバランスの取れたフェーズに移行している」と評価している。

しかし、この「バランス」の内実は均質ではない。

Gartnerが提供する半導体在庫指数(GIISST)の分析によれば、2025年第3四半期時点で、ファウンドリの在庫指数は「正常」ステータスに復帰したものの、レガシーノード(特にアナログ、ディスクリート、MCU)に関しては依然としてサプライヤー側の在庫レベルが高止まりしており、「緩やかな供給過剰」のゾーンにあるとされる。

これは、AI関連の最先端プロセス(3nm/5nm)が深刻な供給不足にある一方で、産業機器や家電向けの成熟プロセス製品(40nm以上)は需要の回復待ちという、極端な非対称性が存在することを意味する。

2.3 地政学とサプライチェーンの分断

2026年の市場環境を語る上で避けて通れないのが、地政学的要因によるサプライチェーンの分断である。

2025年後半から顕在化した米中間の技術覇権争いに加え、欧州(特にオランダ)における半導体企業の統治問題を巡る混乱が、物理的な供給制約として波及している。

PwCおよびDeloitteのレポートは、サプライチェーンの強靭化(レジリエンス)と技術主権の確保が、企業と政府双方にとって最優先事項となっていると指摘しており、これが「安全在庫の積み増し」や「供給ルートの複線化」という形での新たな需要を生み出している側面もある。

3. グローバル・ディストリビューター(商社)の在庫分析

電子部品商社(ディストリビューター)は、数千社のサプライヤーと数万社の顧客をつなぐ結節点であり、その在庫動向は市場の実態を最も敏感に反映する先行指標である。

2025年第3四半期から第4四半期にかけての大手商社の決算データは、地域と戦略による明確なコントラストを示している。

3.1 Arrow Electronics:効率化と在庫圧縮の進行

世界最大級の電子部品商社であるArrow Electronicsの2025年第3四半期決算は、市場の「底打ち」と「効率化」を象徴する内容となった。

売上高は前年同期比13%増の77億ドルを記録し、市場予想を上回る回復を見せた。

特筆すべきは在庫管理の効率性向上である。同社の在庫回転日数(Days Inventory Outstanding: DIO)は、2024年9月期の69.39日から、2025年9月期には62.88日へと大幅に短縮された。

在庫金額自体は約47億2,800万ドルと前四半期比で微増に留まっており、売上の伸びに対して在庫の膨張を抑制できていることは、過剰在庫の消化が進み、健全なキャッシュフローサイクルへの回帰が進んでいることを示唆する。

しかし、収益性の面では課題が残る。粗利益率は10.8%と前年同期比で70ベーシスポイント低下しており、これは競争激化に加え、比較的マージンの低い製品群(おそらくはAI関連の大量生産品や、価格競争の激しい汎用品)の売上構成比が高まったことによるものと推測される。

Arrowの経営陣は2026年に向けて「緩やかな回復」を予測しており、V字回復ではなく、U字型の慎重な回復シナリオを描いている。

3.2 Avnet:アジア市場主導の戦略的在庫投資

対照的に、Avnetの2026年度第1四半期(2025年7-9月)決算は、成長市場への積極的なリソース配分を示している。

売上高は59億ドル(前年同期比5.3%増)で、特にアジア地域での売上が前年比・前四半期比ともに10%増と二桁成長を記録し、全売上の49%を占めるに至った。

この成長を支えるため、同社の在庫金額は2025年6月末の52億3,500万ドルから、9月末には54億2,000万ドルへと約1.8億ドル増加している11。

Avnetのフィル・ギャラガーCEOは、この在庫増加について「過剰」ではなく、アジア市場の成長とサプライチェーン・サービス(SCS)契約のサポートに向けた「戦略的投資」であると明言している。

また、在庫の「質(Aging)」は改善傾向にあるとしており、旧来の滞留在庫が減少し、新規需要に対応するフレッシュな在庫に入れ替わっていることが示唆される。

れは、市場が単なる在庫調整フェーズを脱し、次の需要拡大期に向けた準備フェーズに入ったことを裏付ける動きと言える。

3.3 Supplyframe Commodity IQによるリードタイム分析

商社在庫のマクロデータに加え、SupplyframeのCommodity IQによる詳細な部品レベルの分析は、より微細な市場の温度感を伝えている。

2025年第4四半期および2026年初頭の予測では、受動部品(Passives)と半導体のリードタイムはそれぞれ13.4%、5.3%の減少が見込まれている。

特にアナログ半導体のリードタイムは、関税関連の駆け込み需要で2025年春に一時急増したが、その後正常化に向かい、2025年第4四半期には前期比6.9%の短縮が予測されている。

| 指標 | Arrow Electronics (2025 Q3) | Avnet (FY26 Q1) | 業界トレンド (Supplyframe) |

| 売上高成長率 (YoY) | +13.0% | +5.3% (アジア +10%) | – |

| 在庫金額 | 47.3億ドル (横ばい) | 54.2億ドル (増加) | – |

| 在庫戦略/状況 | 回転日数短縮 (62日)、効率化重視 | アジア向け戦略的積み増し | リードタイム短縮傾向 |

| 注目点 | 粗利益率低下 (10.8%) | アジア比率拡大 (49%) | 受動部品LT -13.4% |

4. 日本国内商社の在庫事情と産業構造の特殊性

日本国内の電子部品商社は、グローバル市場とは異なる独自の課題に直面している。

日本の半導体需要の多くは、産業機器(工作機械、ロボット)、自動車、およびアミューズメント機器に依存しており、中国経済の減速や円安による調達コスト増の影響を直接的に受けている。

4.1 マクニカホールディングス:産業機器市場の「調整長期化」

国内最大手であるマクニカホールディングスの2025年9月期(第2四半期)決算は、日本市場の厳しさを反映している。売上高は前年同期比10.9%増の5,754億円を確保したものの、営業利益は21.8%減と大幅な減益となった。

在庫に関しては、2025年9月末時点で約2,246億円となり、同年3月末の2,345億円から約100億円の圧縮に成功している。

しかし、同社の分析によれば、産業機器市場(FA、ロボット、半導体製造装置)において「中国市場の停滞長期化」や「顧客の在庫調整」が続いており、回復のタイミングは当初想定よりも後ろ倒しになっている。

在庫回転率は徐々に改善しているものの、依然として正常化への途上にある。

一方で、ネットワーク・セキュリティ事業やAI関連ソリューションは堅調であり、半導体デバイス事業の苦戦を補う構造となっている。

4.2 菱洋エレクトロ・リョーサン(Ryosan Ryoyo Holdings):合併後のシナジーと市場の逆風

経営統合を経て発足した菱洋エレクトロ・リョーサンにおいても、状況は類似している。

2025年9月末時点の在庫金額は531億円であり、3月末の523億円から微増となっている。

同社は市場環境について「産業分野を中心とした調整期間の長期化」を明確に指摘しており、大型案件の減少やテレビ向け半導体の不振が響いている。

一方で、IT投資(DX、AI)は活発であり、ソリューションビジネスが下支えする構図はマクニカと同様である。

特に、顧客企業において「AIをどう実装すればよいか分からない」という課題に対し、コンサルティングを含めたソリューション提供(RYOYO AI Techmate Program等)を強化することで、単なる部材売りからの脱却を図っている。

4.3 レスター(Restar Corporation):特需への期待と在庫の健全化

レスターは、2025年9月中間決算において、在庫調整が進展し、一部の顧客では調整フェーズが解消されたとの見解を示している。

2025年下半期以降の需要回復を見込んでおり、特にデータセンター向けメモリ需要の増加に伴う「特需」の取り込みを戦略の柱に据えている。

4.4 日本市場の総括

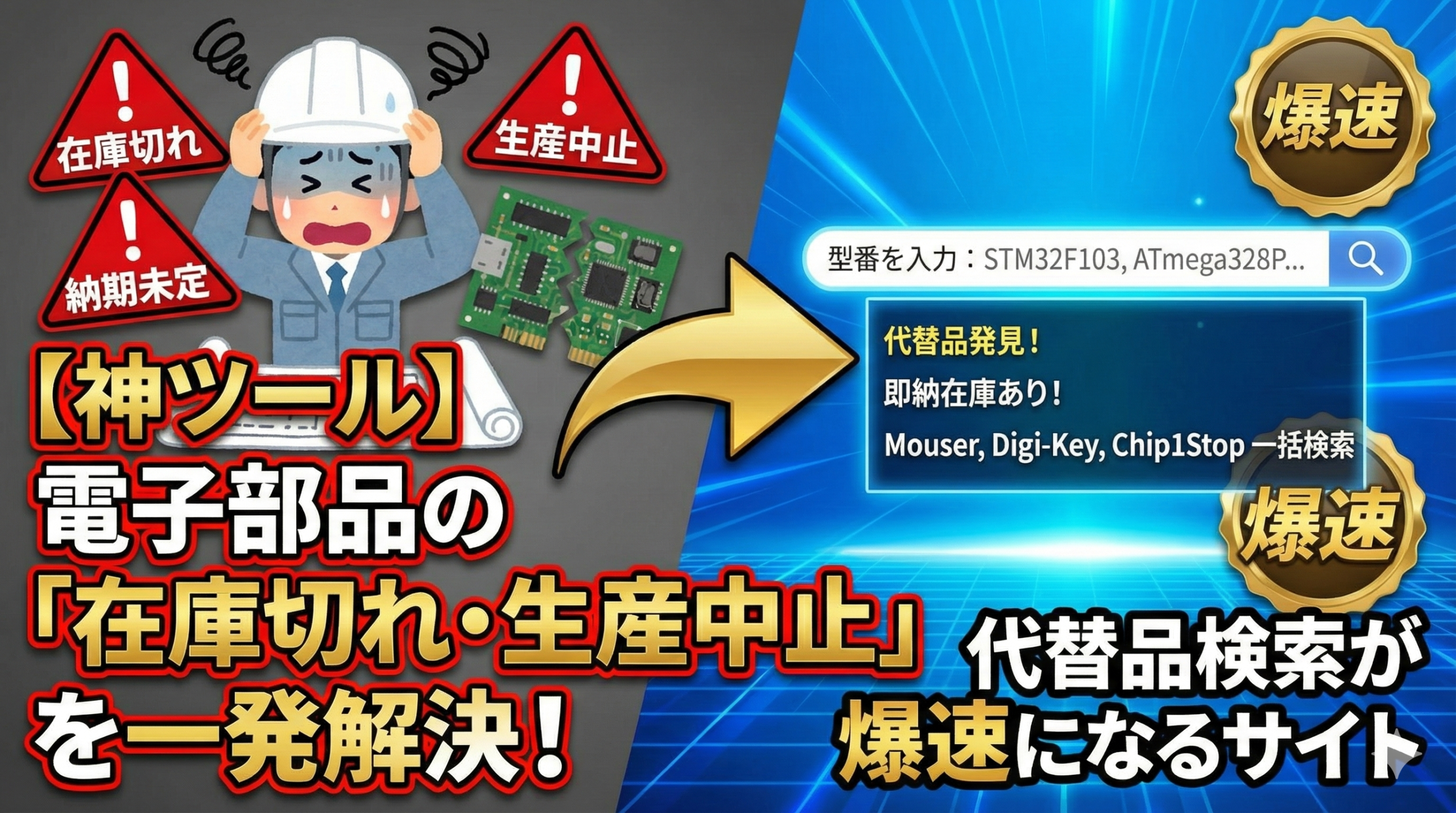

日本の商社在庫動向から読み取れるのは、「産業機器向け在庫の滞留」と「AI・IT向け在庫の不足感」の併存である。

中国市場への依存度が高いFA・工作機械分野では、顧客側の生産調整が長引いており、商社倉庫にはこれらに関連するMCUやアナログICの在庫が依然として積み上がっている可能性がある。

一方で、生成AIブームに伴うGPUや高速メモリ、ネットワーク機器向け半導体は引き合いが強く、商社各社はこれらの確保に奔走している。

5. 製品カテゴリ別需給バランスの深層分析

「半導体不足」という言葉は、もはや市場全体を表す言葉としては不適切である。

製品カテゴリごとに全く異なる需給力学が働いており、調達担当者はそれぞれのトレンドを把握する必要がある。

5.1 メモリ:AI特需による価格高騰と「スーパーサイクル」の到来

2026年の半導体市場において、最も劇的な動きを見せているのがメモリ分野である。

- DRAM価格の急騰: TrendForceの予測によると、2026年第1四半期のDRAM契約価格は、前四半期比で55〜60%という驚異的な上昇が予測されている。

- 要因: この高騰の主因は、AIサーバー向けのHBM(High Bandwidth Memory)および高容量DDR5への需要集中である。HBMは通常のDRAMと比較してウェハ面積あたりのビット生産効率が悪く(ダイサイズが大きく、歩留まりも低い)、HBMを増産すればするほど、汎用DRAMの生産キャパシティが削られる構造にある。

- NAND Flash: NAND市場においても、エンタープライズSSD(eSSD)の需要増により、2026年第1四半期に33〜38%の価格上昇が見込まれている。SamsungやSK hynixといった主要メーカーは、収益性重視のためにウェハ投入量を意図的に抑制(減産)しており、これが需給逼迫に拍車をかけている。

- 自動車への影響: Wells Fargoのアナリストは、データセンター向けに生産能力が割り振られた結果、自動車向けのメモリ供給が圧迫され、2026年には自動車業界が深刻なコスト増と調達難に直面する可能性を警告している。

5.2 ロジック・先端プロセス:AI半導体の一強状態

AIアクセラレータ(GPU、ASIC)市場は、NVIDIA等のファブレス企業とTSMC等のファウンドリによる供給拡大競争が続いている。

- 需要: WSTSの予測では、ロジックカテゴリは前年比30%超の成長が見込まれている。

- ボトルネック: 2026年においても、CoWoS(Chip-on-Wafer-on-Substrate)などの先端パッケージング工程が最大のボトルネックであり、これらのリードタイムは依然として長い。

5.3 アナログ・MCU・パワー半導体:成熟と革新の狭間

- レガシーMCU/アナログ: Gartnerの分析通り、汎用的な8bit/16bitマイコンや標準ロジックICは、サプライヤー在庫が潤沢であり、価格も安定ないし軟化傾向にある。Microchip Technology等の一部の製品ではリードタイムが20-30週程度で推移しているものの、かつてのような50週超えの異常事態は解消されている。

- SiC/GaN(パワー半導体): EVおよび再生可能エネルギー向けの需要は堅調で、市場は年率24.3%で成長している25。特筆すべきニュースとして、Wolfspeedが2026年1月に世界初の300mm(12インチ)SiCウェハの生産に成功したことが挙げられる。これはSiCデバイスの製造コストを劇的に引き下げるゲームチェンジャーとなり得る技術であり、中長期的にはSiCの供給量拡大と低価格化が期待される。一方、InfineonやOnsemiも設備投資を拡大しており、競争は激化している。

| 製品カテゴリ | 2026年需給ステータス | 価格トレンド | 主な要因 |

| HBM / 先端DRAM | 極めて逼迫 | 激増 (+55%~) | AIサーバー需要、生産キャパシティの占有 |

| NAND Flash | 逼迫傾向 | 大幅増 (+30%~) | eSSD需要、メーカーの供給抑制戦略 |

| 先端ロジック (GPU) | 逼迫 (パッケージング制約) | 高止まり | 生成AI投資の継続、TSMC CoWoS不足 |

| 車載/産業用MCU | 均衡〜一部不足 | 横ばい・微増 | SDV化による高性能品需要、Nexperia問題 |

| 汎用アナログ/IC | 供給過剰〜均衡 | 軟化 | 中国・産業市場の停滞、在庫消化中 |

6. 自動車産業における「見えざる危機」:Nexperia問題と生産停止の真相

「半導体不足は終わった」という一般的な認識に反し、2026年1月現在、ホンダや日産などの自動車メーカーは再び生産調整を強いられている。

この原因は、かつてのような「世界的なウェハ不足」ではなく、より複雑で政治的な「特定サプライヤーの機能不全」にある。

6.1 Nexperiaを巡る企業統治と地政学リスク

現在の自動車生産停止の主要因として浮上しているのが、オランダの半導体メーカーNexperia(ネクスペリア)を巡る混乱である。

Nexperiaは、ダイオードやトランジスタなどのディスクリート部品、および汎用ロジックICにおいて世界的なシェアを持つ、自動車産業にとって極めて重要なサプライヤーである。

報道によると、Nexperiaのオランダ本社と、その親会社である中国のWingtech Technology(聞泰科技)との間で、経営権や輸出管理規制への対応を巡る深刻な対立が発生している。

この内部紛争に加え、各国の輸出規制の影響も相まって、ウェハの出荷停止や中国工場でのパッケージング工程の遅延など、サプライチェーンが物理的に分断される事態に至っている。

6.2 ホンダ・日産への影響

この供給途絶は、ジャストインタイムで生産を行う自動車メーカーに即座に波及した。

- ホンダ: 中国の合弁工場(広汽ホンダ)において、2026年1月の生産再開予定を2週間延期し、約1月19日までの生産停止を余儀なくされた。ホンダ側は「影響は限定的であり、年内に挽回可能」としているが、単価数十円の部品が完成車の生産を止めるリスクが再燃した形だ。

- 日産: 九州工場において、2025年11月に続き生産調整を行っているとの報告がある。

6.3 教訓:リスクの質的変化

2021年の半導体不足は「需要過多」が原因であったが、2026年の不足は「サプライチェーンの分断(フラグメンテーション)」が主因である。

Nexperiaのような「汎用品の巨人」が地政学的リスクに晒された場合、代替品の認定や設計変更(Redesign)には数ヶ月から年単位の時間を要するため、自動車メーカーは極めて脆弱な立場に置かれることになる。

7. 2026年の調達戦略と提言

7.1 「在庫を持つこと」の再評価

過去2年間、多くの企業は金利上昇を背景に在庫圧縮(Cash conversion)を優先してきた。

しかし、2026年の市場環境、特にメモリの価格高騰や特定サプライヤーのリスクを考慮すると、「戦略的在庫(Strategic Buffer)」の積み増しを再検討すべき時期に来ている。

Avnetがアジア市場向けに在庫を増やしている動きは、このトレンドを先取りしたものと言える。

特に、EOL(生産終了)が懸念されるレガシー品や、地政学リスクの高いサプライヤーの製品については、数ヶ月分以上の安全在庫を確保することが、ライン停止リスクに対する保険となる。

7.2 AI特需の「あおり」への対策

AIとは無関係に見える産業機器や家電メーカーであっても、AI特需の影響は無視できない。

- メモリ調達: メモリメーカーがHBMに注力することで、DDR4やLPDDRなどの汎用メモリの生産優先度が下がる。Wells Fargoが指摘する通り、自動車や産業機器向けのメモリ調達コストは2026年にかけて上昇する可能性が高い。早期の価格固定契約や、長期供給契約(LTA)の締結が推奨される。

- ファウンドリキャパシティ: TSMC等の先端プロセスだけでなく、パワー半導体やアナログICを製造する200mm/300mmラインにおいても、AIデータセンター向けの電源IC等がキャパシティを圧迫する可能性がある。

7.3 サプライチェーンの可視化と多重化

Nexperiaの事例は、ティア1(一次請け)サプライヤーだけでなく、その先のチップメーカーの資本構成や地政学的立ち位置まで把握することの重要性を示している。調達担当者は、以下の問いを常に持つ必要がある。

- 「この汎用部品の代替メーカーは即座に確保できるか?」

- 「サプライヤーの親会社はどの国の企業で、貿易規制のリスクはないか?」

- 「商社は十分なバッファ在庫を持っているか、それともジャストインタイムを前提としているか?」

8. 結論:新たな「不均衡」の時代へ

2026年の半導体市場は、一言で言えば「解消された不足と、新たに作られた不足のモザイク画」である。

商社や代理店の在庫データは、全体として「健全化」を示している。

Arrowやマクニカの在庫回転率の改善は、市場が異常な過熱状態から脱したことを証明している。

しかし、その水面下では、AIというブラックホールがあらゆる先端リソース(HBM、CoWoS、電力)を飲み込み、その副作用として汎用品や自動車向け製品の供給安定性が脅かされている。

「半導体不足は本当に解消したか?」

答えは、「汎用品の『量的な不足』は解消したが、AI関連の『先端品の不足』と、地政学リスクによる『供給網の寸断』という、より制御困難なリスクが常態化している」である。

2026年は、単に部品を買うだけでなく、サプライチェーンの地政学的な地図を読み解き、戦略的に「何を持ち、何を流すか」を判断する高度な調達能力が試される一年となるだろう。

免責事項: 本報告書は、2026年1月時点までに入手可能な公開情報、市場調査レポート、および企業の決算発表に基づいて作成された分析であり、将来の市場動向を保証するものではありません。実際の取引や投資判断においては、最新の一次情報を確認することを強く推奨します。